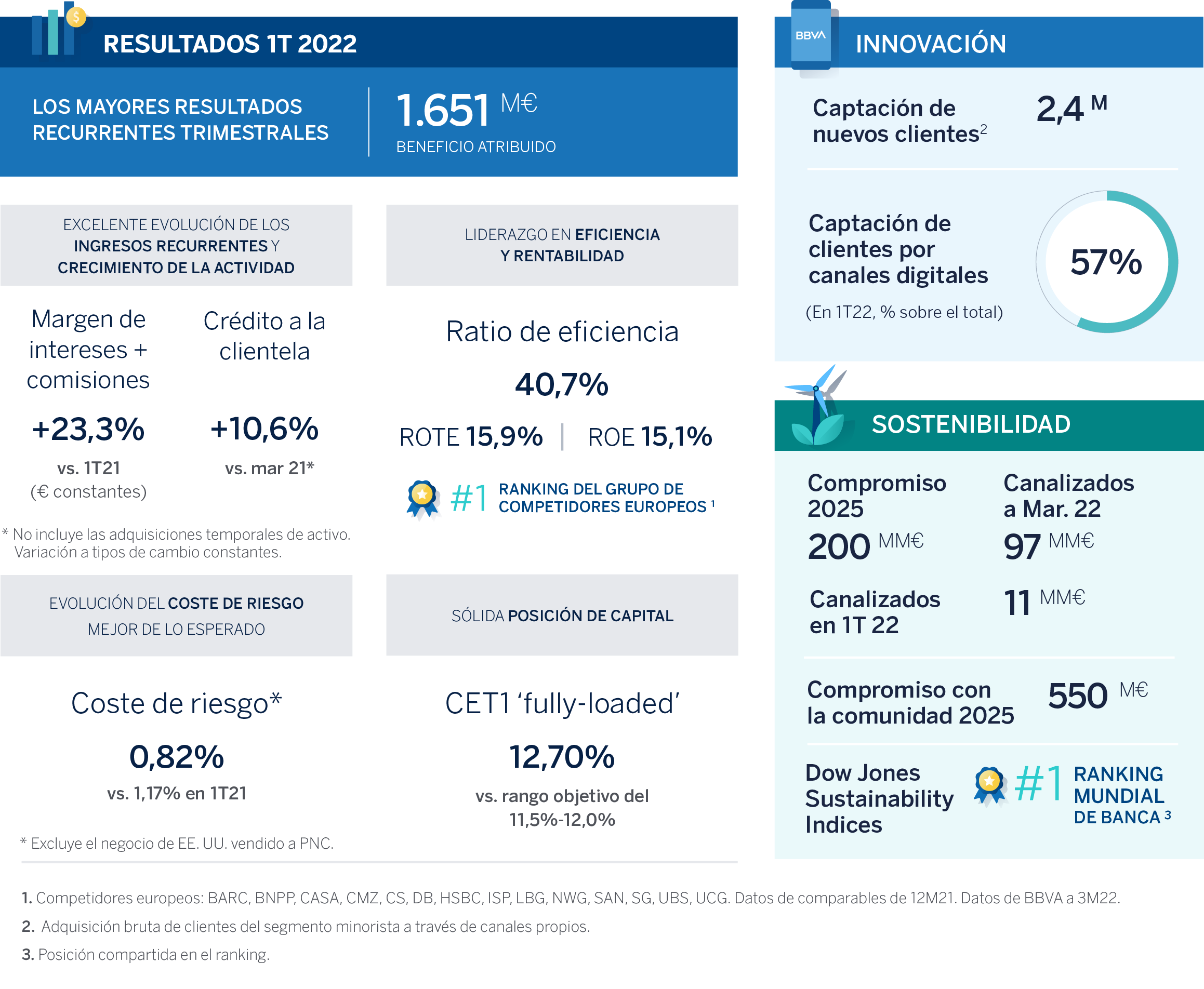

El BBVA ganó 1.651 millones de euros en el primer trimestre, un 36,4% más

El banco destaca que se trata del mayor beneficio recurrente trimestral de su historia. El resultado se debe al impulso de los ingresos por margen de intereses y comisiones.

El BBVA obtuvo un beneficio atribuido de 1.651 millones de euros en el primer trimestre de 2022 (+36,4% interanual a tipos de cambio corrientes, +41% en euros constantes), gracias al crecimiento de los ingresos, impulsados por el dinamismo de la actividad (+10,6%), y a la mejora de los indicadores de riesgo.

Entre enero y marzo de 2022, el grupo registró el mayor margen neto y el mayor beneficio recurrente de su historia.

Asimismo, experimentó un extraordinario avance en la ejecución de su estrategia con un trimestre récord en captación de nuevos clientes y canalización de financiación sostenible.

El ratio de eficiencia mejoró notablemente hasta el 40,7% y, en términos de rentabilidad, el ROTE y el ROE alcanzaron el 15,9% y 15,1%, respectivamente. BBVA mantiene una sólida posición de capital, con un ratio CET1 fully loaded del 12,70%.

Valoración de Onur Genç

“En el primer trimestre de este año, hemos obtenido unos magníficos resultados, con buenas dinámicas en todas las unidades de negocio, principalmente gracias al crecimiento de los ingresos, impulsados por el dinamismo de la actividad, y también a la mejora de los indicadores de riesgo. Destacan la notable mejora de la rentabilidad y de la eficiencia, que nos sitúan a la cabeza de nuestros competidores europeos. Estos resultados reafirman nuestra confianza en alcanzar los objetivos que nos hemos marcado para 2024”, ha señalado el consejero delegado de BBVA, Onur Genç.

A pesar de la complejidad del entorno, los resultados de BBVA en el primer trimestre de 2022 se han visto impulsados por el buen comportamiento de los ingresos recurrentes del negocio bancario (margen de intereses y comisiones), favorecido por la positiva evolución de la actividad, y por las menores provisiones y saneamientos.

Salvo que se indique lo contrario, para una mejor comprensión de la evolución de cada línea, las variaciones de la cuenta de resultados comentadas en adelante son a tipos de cambio constantes, es decir, sin tener en cuenta la evolución de las divisas en el periodo.

BBVA facilita aún más la accesibilidad de su aplicación móvil en España para que los clientes sénior puedan consultar sus movimientos y productos bancarios, así como realizar su operativa más habitual de manera sencilla. El banco ha adaptado la ‘app’ poniendo a su disposición una opción de vista simplificada que permite acceder a consultas básicas como los movimientos; realizar operaciones habituales como Bizum o transferencias; solicitar turno en caja o pedir cita con su gestor de un solo vistazo. En esta opción, disponible para los clientes sénior de 65 años o más, la entidad también ha aumentado en un 20% el tamaño de la letra para mejorar la legibilidad. Con estas medidas el banco sigue dando respuesta a la demanda de los clientes sénior menos familiarizados con el entorno digital.

El margen de intereses alcanzó 4.158 millones de euros, un 26,3% más que en el primer trimestre de 2021. En esta línea destaca, principalmente, la buena evolución de México, Turquía y América del Sur, en términos de actividad, y donde ya han comenzado a reflejarse las subidas de tipos de interés llevadas a cabo por las autoridades monetarias en 2021 y durante el primer trimestre de 2022. Las comisiones netas también mejoraron en el periodo, con un alza del 14,1%, hasta 1.241 millones de euros. Así, los ingresos recurrentes alcanzaron 5.399 millones de euros, un 23,3% más que en el primer trimestre de 2021. Esta partida acumula ya cuatro trimestres consecutivos de subidas.

El resultado de operaciones financieras (ROF) aumentó, por su parte, un 8,7% hasta 580 millones de euros, principalmente por el buen comportamiento de la unidad de Mercados Globales. La positiva evolución de los ingresos recurrentes y el ROF elevó el margen bruto un 21,3% interanual, hasta 5.939 millones de euros.

Los gastos de explotación de 2.415 millones de euros se incrementaron un 8,5% interanual, por debajo de la inflación media en los países en los que BBVA tiene presencia (10,3%). El fuerte crecimiento del margen bruto ha permitido que las mandíbulas se hayan mantenido abiertas y que el ratio de eficiencia se haya situado en el 40,7%, el mejor del grupo de entidades europeas comparables, tras registrar un descenso de 528 puntos básicos con respecto al cierre de 2021. Como resultado, el margen neto alcanzó la cifra récord de 3.525 millones de euros (+31,9% interanual).

Las líneas de deterioro de activos financieros y provisiones y otras pérdidas y ganancias registraron caídas interanuales del 17,9% y del 88,5%, respectivamente. Los menores saneamientos crediticios permitieron que el coste del riesgo acumulado descendiera del 0,93% a 31 de diciembre al 0,82% a 31 de marzo, una evolución mejor de la prevista. El resto de indicadores de riesgo también mejoraron en los primeros tres meses del año. Entre el 31 de diciembre y el 31 de marzo, la tasa de mora bajó del 4,1% al 3,9% y la de cobertura se elevó ligeramente del 75% al 76%.

El Grupo BBVA generó un resultado atribuido de 1.651 millones de euros en el primer trimestre, lo que supone un alza del 41% con respecto al mismo periodo del año anterior. Se trata del beneficio recurrente trimestral más alto de la historia del Grupo, con un incremento del 68,4%¹ respecto del resultado recurrente del primer trimestre de 2021.

"Los buenos resultados permitieron impulsar la rentabilidad de BBVA, que se sitúa como líder en su grupo de comparables europeos, con un ROTE del 15,9% y un ROE del 15,1% en el trimestre", informa este banco en un comunicado.

En cuanto a balance y actividad, la cifra bruta de préstamos y anticipos a la clientela alcanzó 346.434 millones de euros, un 5,0% más que a 31 de diciembre, gracias principalmente a los préstamos a empresas y, en menor medida, a particulares. Los recursos de clientes crecieron un 2,2%, hasta 507.961 millones de euros, impulsados sobre todo por los depósitos a la vista.

BBVA siguió aumentando la creación de valor para el accionista: el patrimonio neto tangible por acción más dividendos se situó en 6,93 euros, un 12,6% superior al registrado un año antes. El pasado 8 de abril, el banco pagó un dividendo complementario de 0,23 euros brutos por acción. Este pago se suma a los 0,08 euros por acción que la entidad pagó en octubre y constituye el mayor dividendo en efectivo por acción (0,31 euros) abonado por el Grupo en la última década.

Durante el primer trimestre de 2022, BBVA logró captar la cifra récord de 2,4 millones de nuevos clientes, un 57% de los cuales ha accedido al banco por canales digitales. La adquisición digital de clientes ha crecido un 81% con respecto al mismo trimestre de 2021. Los clientes digitales representan a cierre de marzo de 2022 un 70% del total, y suman 43,6 millones (+36% desde marzo de 2020). Los clientes móviles han crecido un 41% desde esa misma fecha, hasta 41,5 millones, y suponen un 67% del total. Las ventas digitales suponen ya un 77% del total en unidades vendidas.

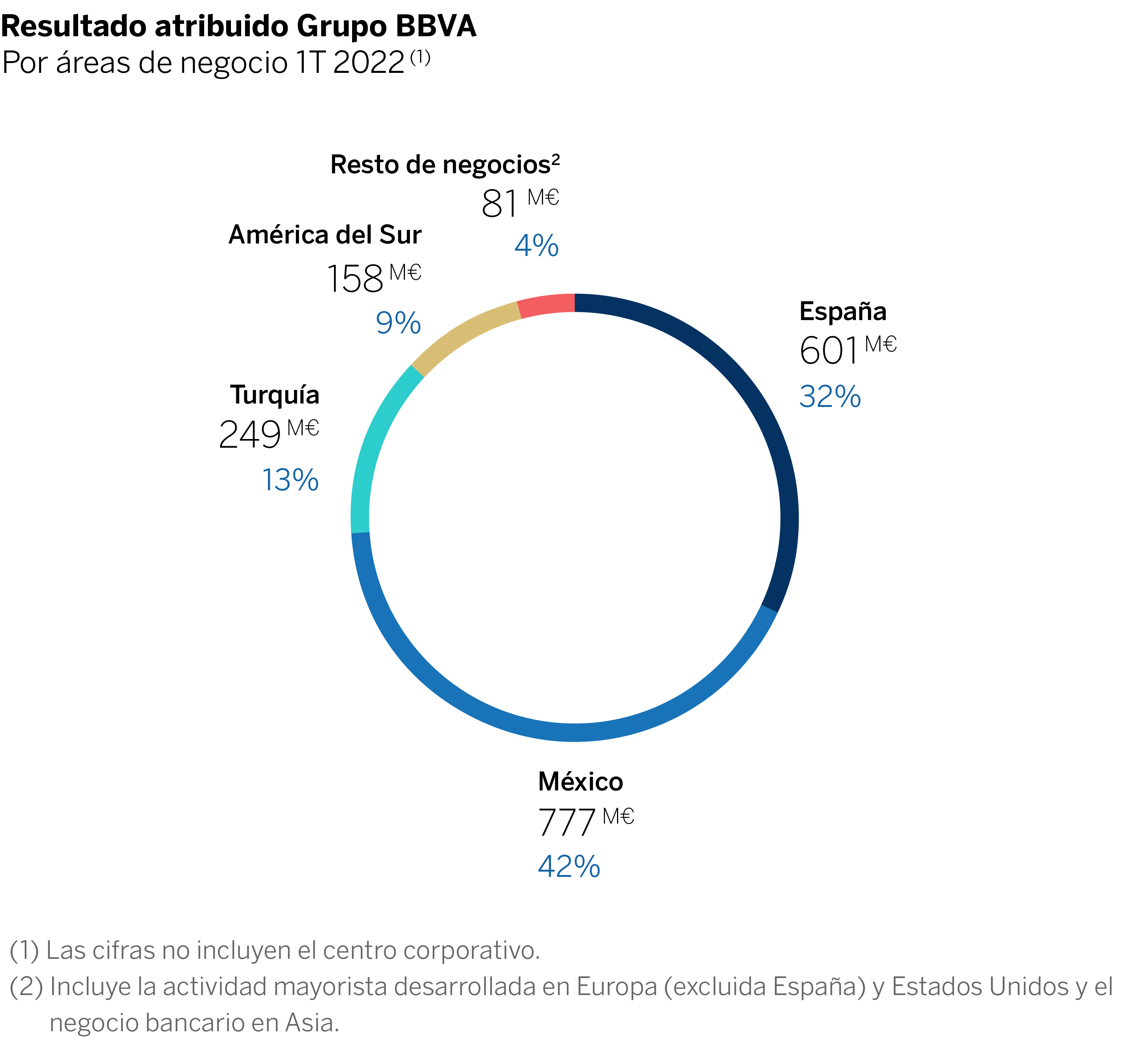

En España, la inversión crediticia creció un 3,4% en tasa interanual, gracias al crecimiento de los segmentos más rentables, como empresas, consumo y tarjetas. Los recursos de clientes crecieron un 5,2%, principalmente debido al crecimiento de depósitos a la vista y recursos fuera de balance. España generó el mejor resultado atribuido trimestral de los últimos 12 años, 601 millones de euros (+62,3% interanual), debido al buen comportamiento del margen bruto, a la significativa mejora de la eficiencia y a los menores saneamientos y provisiones. En cuanto a los indicadores de riesgo, la tasa de mora (4,2%) y la de cobertura (61,4%) mejoraron ligeramente con respecto al cierre de 2021. El coste de riesgo cayó hasta el 0,17%, frente al 0,30% de cierre de año.

En México, la inversión crediticia registró un crecimiento del 8,9% interanual, en todos los segmentos, especialmente pymes, tarjetas e hipotecas. Los recursos de clientes crecieron un 11%, con especial ascenso de los depósitos a la vista y recursos fuera de balance. En la cuenta de resultados, BBVA alcanzó en México un resultado atribuido récord de 777 millones de euros entre enero y marzo de 2022, lo que supone un incremento del 49% con respecto al primer trimestre de 2021. Este resultado fue posible principalmente por el buen comportamiento de los ingresos recurrentes y los menores saneamientos crediticios, que absorbieron el incremento de los gastos de explotación. En cuanto a los indicadores de riesgo, la tasa de mora se redujo al 3% desde el 3,2% de cierre de 2021 y la de cobertura se elevó al 115% desde el 106%. El coste de riesgo cerró el trimestre en el 2,84%.

En Turquía, los préstamos en lira turca crecieron un 40,8% en tasa interanual, con alzas significativas tanto en los segmentos minoristas como en los de empresas. Los depósitos de la clientela en liras turcas crecieron un 58,1% frente a un año antes. El resultado atribuido alcanzó 249 millones de euros en el primer trimestre de 2022, un alza del 129,6% interanual, impulsado por el fuerte crecimiento de los ingresos recurrentes, especialmente por el lado del margen de intereses, y la mayor contribución del ROF. En cuanto a los indicadores de riesgo, la tasa de mora se redujo al 6,7% desde el 7,1% de cierre de 2021 y la de cobertura se mantuvo estable en el 75%. El coste de riesgo descendió del 1,3% en el último trimestre de 2021 al 1,0%.

En América del Sur, la actividad crediticia registró un alza del 11,1% en tasa interanual, con crecimiento en todos los segmentos. Los recursos de clientes crecieron un 7,6%. América del Sur generó un resultado de 158 millones de euros en el primer trimestre de 2022 (+68,2% interanual), gracias a la evolución del margen de intereses y comisiones. Colombia aportó 69 millones de euros al resultado; Perú, 51 millones; y Argentina, 18 millones. La tasa de mora mejoró ligeramente hasta el 4,3% y la de cobertura permaneció estable en el 99%. El coste de riesgo descendió al 1,17% desde el 1,65% de cierre de año.

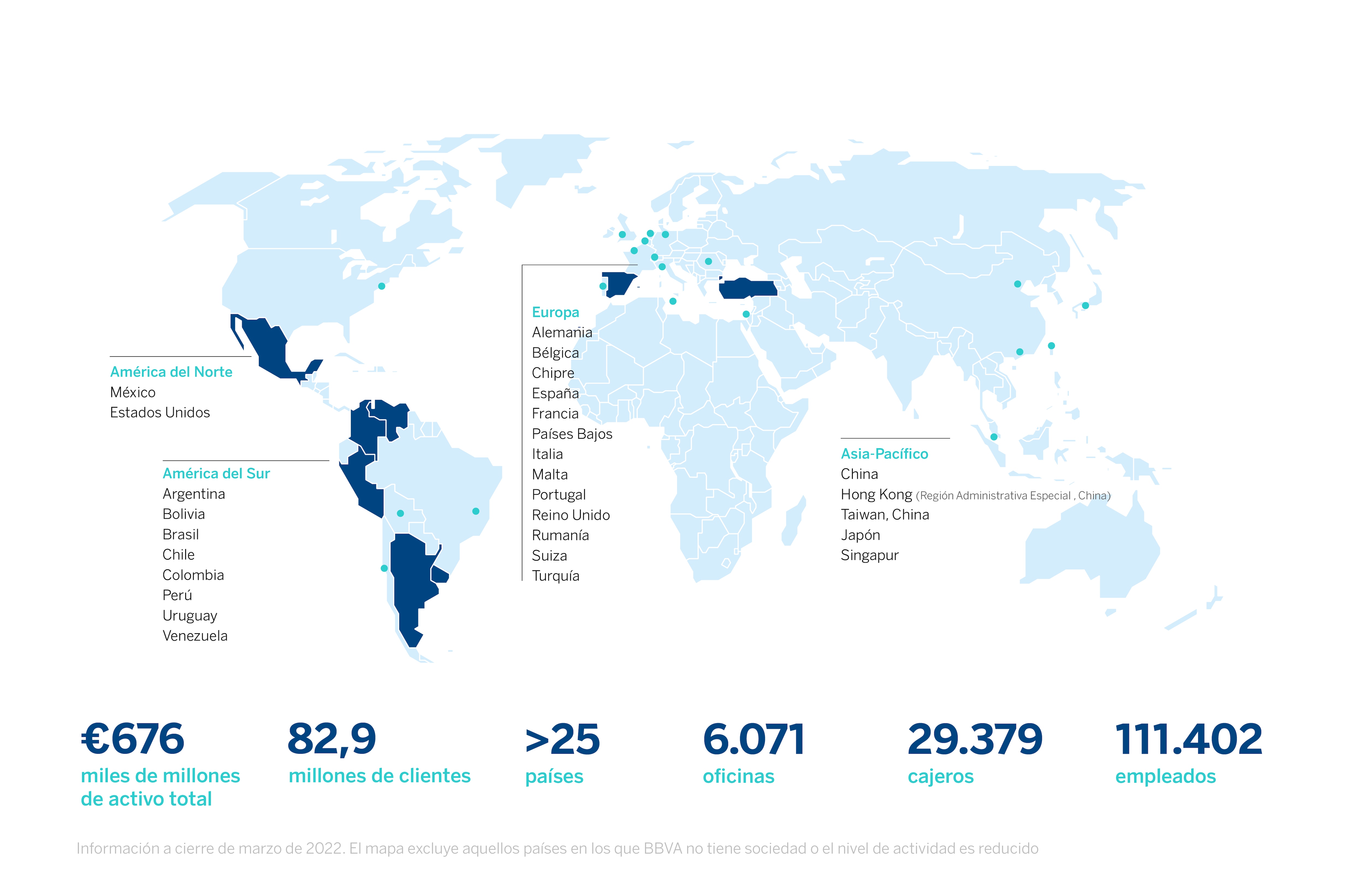

Un grupo financiero global fundado en 1857

BBVA se define como un grupo financiero global fundado en 1857 con una visión centrada en el cliente. Tiene una posición de liderazgo en el mercado español, es la mayor institución financiera de México y cuenta con franquicias líder en América del Sur. Además, es el primer accionista de Garanti BBVA, en Turquía, y posee un importante negocio de banca de inversión, transaccional y de mercados de capital en EE UU. Su propósito es poner al alcance de todos las oportunidades de esta nueva era. Este propósito está centrado en las necesidades reales de los clientes: proporcionar las mejores soluciones y ayudarles a tomar las mejores decisiones financieras, a través de una experiencia fácil y conveniente. La entidad se asienta en unos sólidos valores: el cliente es lo primero, pensamos en grande y somos un solo equipo. Su modelo de banca responsable aspira a lograr una sociedad más inclusiva y sostenible. @mundiario